限定承認とは?相続放棄との違いやメリット・デメリット、手続きまですべて解説

更新日

遺産を相続するとき、限定承認という方法を取ることができます。これは積極財産(現金など)の限度で消極財産(借金など)の弁済を行えば良いという制度です。

一見、便利な制度に見えますが、利用している人はあまりいません。また、似たような制度で相続放棄があります。この2つの制度の違いは何でしょう?限定承認という言葉を聞くことが少ないのはなぜでしょうか?

この記事では限定承認とはなにか、相続放棄との違い、限定承認の手続きなどについて紹介します。相続財産に負債がある人は是非、参考にしてください。

限定承認とは?

限定承認は、相続した積極財産(プラスの財産)の限度で消極財産(マイナスの財産)の弁済を行えばよいという制度です。

例えば、1000万円の積極財産と600万円の消極財産がある場合は、600万円を弁済して残った400万円だけ相続し、1000万円の積極財産と1500万円の消極財産がある場合は、1000万円の限度で弁済を行えばよいという仕組みです。

後者の場合、被相続人の債権者は残債務の500万円の弁済を相続人に求めることはできません。

ただし、相続人が、その債務の保証人でもある場合は、保証人として債務の弁済を求められる場合があります。

遺産の積極財産(プラスの財産)と消極財産(マイナスの財産)

遺産に含まれるのは、積極財産(プラスの財産)だけではありません。

借金等の消極財産(マイナスの財産)も含まれます。

承継する財産のうち、経済的な価値のあるプラスの財産を「積極財産」と呼びます。

具体的には「預貯金・有価証券・金融商品(資産)」「車・宝石・貴金属・美術品(動産)」「土地・建物(不動産)」など。貸付金や売掛金などの債権をはじめ、ちょっと特殊なところでは著作権や特許権、意匠権や商標権といった権利関係も含まれます。

反対に相続することでマイナスとなる財産が「消極財産」です。例としては「金融機関からの借金・住宅ローン(負債)」と「未払いの家賃・所得税・住民税(未払金)」などが挙げられます。

積極財産が消極財産よりも大きければ、積極財産の中から消極財産の弁済を行っても財産が残るので、相続人が自腹を切る必要はありません。

しかし、消極財産の方が大きい場合に相続すると、相続人が自腹を切ることになります。

そうならないように、相続人には2つの選択肢が用意されています。

ひとつは相続放棄で、もうひとつは限定承認です。

なお、相続放棄とは被相続人が多額の借金を残して亡くなったときでも、相続人がすべての財産を放棄することで借金を背負わずに自身の生活を維持できる制度です。

相続放棄について詳しく知りたい方は「相続放棄とは?期限や注意点、手続きの方法など」を参照してください。

限定承認と相続放棄の違い

限定承認と相続放棄の大きな違いは以下の2つがあげられます。

| 限定承認 | 相続放棄 |

| 相続する財産を限られた範囲で受け継ぐ | すべての相続財産を受け継がない |

| 申請のための手続きを全員でおこなう | 申請のための手続きは個人でおこなう |

「限られた遺産だけを受け継ぐ」というところだけを見ると限定承認の方が有利に思えます。

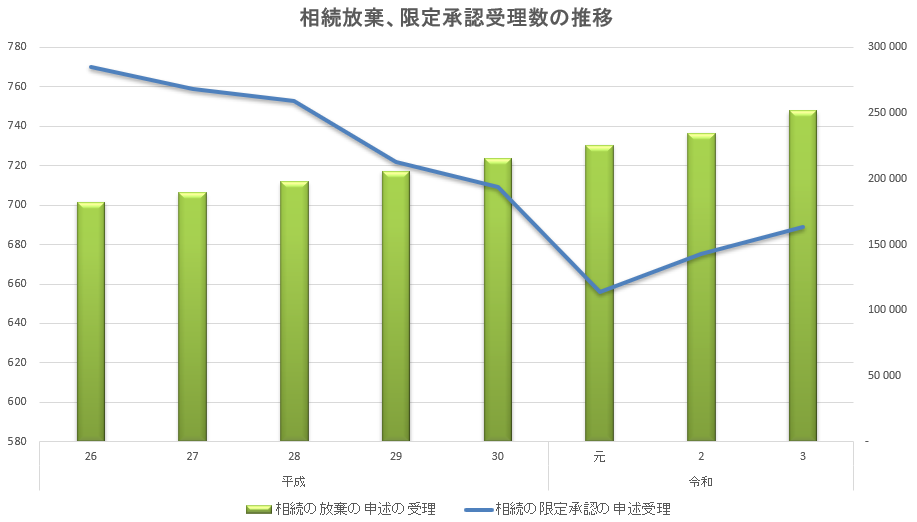

では、実際に家庭裁判所受理された限定承認と相続放棄の申述数はどのくらいでしょうか。

限定承認申述と相続放棄申述の受理数はどちらが多いか

上の表は、裁判所のホームページで公開されている令和3年度司法統計年報から作成したものです。

棒グラフの相続放棄は平成26年から右肩あがりで増えています。

折れ線グラフの限定承認は令和元年まで下がり続け、令和2年、3年ですこし増え始めています。

しかし、その数は、どの年を見ても圧倒的に相続放棄の申述が受理された数が多いことがわかります。

とても有用そうに思える限定承認は、なぜ、あまり利用されていないのでしょうか?

限定承認のメリット

限定承認のメリットはやはり、遺産に借金が多くある場合、すべてを相続しなくてすむというところでしょう。

また、事業についての資産のみ引き継ぐ、代々続いてきた家屋のみ引き継ぐなどの選択ができることもメリットです。

限定承認のデメリット

限定承認は相続放棄と比べて債務の清算が必要

限定承認が相続放棄と比較して、あまり利用されていないのには、限定承認の場合は債務の清算といった面倒な手続きが必要であるという理由が考えられます。

限定承認の申述が受理されれば、遺産をお金に換えたり、債務を弁済する清算手続きを行います。

相続放棄の場合は、相続人ではなくなり、清算手続きに関与することもありません。

清算手続きの煩わしさを嫌って、限定承認ではなく、相続放棄が選ばれているということもあるでしょう。

限定承認は税金が余計にかかる可能性がある

限定承認をすると、相続開始時にその時の時価で被相続人から相続人に対して相続財産の譲渡があったものとみなされます。

そうすると、被相続人が取得した時よりも、その財産が値上がりしていれば、譲渡所得税がかかることになります。

この譲渡所得税は、相続人ではなく、被相続人に課される税金ですが、被相続人が亡くなった年の所得税の確定申告は相続人が行わなければなりません(この確定申告のことを準確定申告といいます。)。

また、マイホームを譲渡した場合の譲渡所得には、最高3,000万円の特別控除や税率軽減制度がありますが、譲渡が配偶者や親子などの等の特別な関係にある人の間で行われた場合は、いずれも適用を受けることができません。

限定承認の場合は、被相続人と相続人の間で譲渡が行われたとみなされ、また、被相続人と相続人は、この特例でいう特別な関係に当たることがほとんどなので、これらの控除や軽減制度を受けられることはほとんどないでしょう。

限定承認はすべての相続人が共同で行わなければならない

限定承認はすべての相続人が共同で行わなければならない点もあまり利用されていない原因の1つと考えられます。

プラスの財産もマイナスの財産も全て受け継ぐ、いわゆる一般的に考えられている相続は「単純承認した」ことになります。

限定承認や相続放棄を行うための熟慮期間(相続開始から3か月間)が経過すると単純承認をしたとみなされるほか、相続財産の全部または一部を処分したときも単純承認があったとみなされます。つまり全てを相続するということです。

相続人のうち一人が単に熟慮期間を徒過した場合は、他の相続人が熟慮期間内であれば、熟慮期間を徒過した者も含め相続人全員で限定承認の申述をすることができる可能性があります。

他方、相続人のうち一人が財産の処分をした場合、他の相続人が共同して限定承認の申述はできない可能性があります。

財産の処分というと売却を想像するかもしれませんが、売却に限らず、次のような行為も処分に当たり、単純承認したことになって、限定承認も相続放棄も行うことができなくなります。

- 相続不動産の改修

- 相続不動産の名義変更

- 相続不動産の賃料の賃借人への請求

- 経済的に価値のある物の形見分け

このほか、次のような行為も処分に当たる可能性もあります。

- 遺産による相続債務の弁済

- 遺産分割協議(債務を認識したうえで協議した場合)

一方、次のような行為は処分に当たらないとみてよいでしょう。

- 遺産から医療費、葬式、火葬費用、墓石・仏壇購入費用を支払うこと

- 経済的価値がほとんどない物の形見分け、少額の所持金の収受

- 相続人の財産(死亡保険金を含む)からの相続債務の弁済

ただし、相続放棄をした人がいても他の相続人が限定承認をすることはできます。

相続放棄をした人は既に相続人ではなくなるため、残った相続人全員で限定承認の手続きをとればよいのです。

限定承認手続きの流れ

限定承認の手続きの流れについて、裁判所での手続きだけなく、手続き前の準備から、受理後の手続きまで含めて説明します。

およそ次のような流れで進めていきます。

- 相続人の調査

- 相続財産の調査

- 他の相続人との限定承認の是非に関する協議

- 必要に応じて熟慮期間伸長の申立て

- 申述書および財産目録の作成

- 添付書類(戸籍謄本等)の準備

- 限定承認の申述

- 必要に応じて照会への回答や資料の補完

- 限定承認受理通知書の受領

- 官報公告

- 請求申出の催告

- 必要に応じて鑑定人選任申立て、先買権の行使

- 相続財産の換価

- 相続債権者および受遺者への弁済

- 残余財産があれば遺産分割および相続財産の取得

以下、それぞれについて説明します。

1.相続人の調査

遺産相続手続きと同様、まずは、相続人の調査を行います。

大抵の場合は、調査をしなくても親族関係を把握しているでしょうが、中には、相続人調査によって認知した子がいたことが発覚することもあります。

相続人調査は、被相続人の出生から死亡までのすべての戸籍を収集して行います。

2.相続財産の調査

積極財産と消極財産がそれぞれいくらあるのかが明らかにならなければ、単純承認すべきか相続放棄をすべきか判断することはできません。

相続財産の調査はとても地道な作業です。まずは、被相続人の自宅を調査します。

預貯金通帳、キャッシュカード、有価証券等の証書、不動産の権利証、固定資産税の通知書等が保管されていれば、それらを基に調査します。

郵便物から財産が分かることもあります。銀行や証券会社などから郵便物があれば、そこで口座を開いている可能性があるからです。

口座を開いている金融機関が分かったら、残高証明書を発行してもらいます。

また、不動産を調査する方法として、名寄帳(なよせちょう)を利用する方法があります。名寄帳には、その市区町村の課税対象不動産がすべて記載されています。

名寄帳は役場で相続人であることを証明すれば取得することができます。また、信用情報の照会によって、金融機関からの借入額を調べることができます。

情報信用期間

信用情報機関には以下の3つがあります。

借入れがある場合は、借入先の金融機関が加盟する信用情報機関の信用情報に登録されます。

複数に加盟している場合は複数の信用情報機関に登録されますが、一つしか加盟していないこともあるので、3つすべての開示請求を行った方がよいでしょう。開示請求を行う際の参考にしてください。

3.他の相続人との限定承認の是非に関する協議

相続人が単純承認をしてしまうともはや限定承認はできなくなる場合があります。

他の相続人に結論が出るまでは単純承認(単純承認擬制を含む)をしないようにお願いするとともに、限定承認すべきかどうかについて協議します。

4.必要に応じて熟慮期間伸長の申立て

熟慮期間内に結論が出そうにない場合は、熟慮期間の伸長の申立てを被相続人の最終住所地を管轄する家庭裁判所に行います。

一説によれば、伸長の申立ての大半は認められているということですので、比較的認められやすいと言えます。

伸長が認められると、原則3か月、事情に応じて半年間が伸長されます。また、伸長後、さらに期間が必要な場合は、再伸長を申立てることもできます。

伸長申立ての必要書類

申立てには、申立書と申立て添付書類が必要です。申立書は裁判所のホームページから入手できます。

添付書類は、申立人が誰かによって異なるため、ケースごとに紹介します。また、添付書類については、先に他の相続人が相続放棄をした際に提出したものについては、同じものを提出する必要はありません。

添付書類(共通)

- 被相続人の住民票除票又は戸籍附票

- 利害関係人からの申立ての場合、利害関係を証する資料(親族の場合、戸籍謄本等)

- 伸長を求める相続人の戸籍謄本

添付書類(配偶者)

被相続人の死亡の記載のある戸籍(除籍、改製原戸籍)謄本

添付書類(子又はその代襲者(孫、ひ孫等))

- 被相続人の死亡の記載のある戸籍(除籍、改製原戸籍)謄本

- 代襲相続人(孫、ひ孫等)の場合、被代襲者(本来の相続人)の死亡の記載のある戸籍(除籍、改製原戸籍)謄本

添付書類(父母・祖父母等(直系尊属))

- 被相続人の出生時から死亡時までのすべての戸籍(除籍、改製原戸籍)謄本

- 被相続人の子(及びその代襲者)で死亡している方がいらっしゃる場合、その子(及びその代襲者)の出生時から死亡時までのすべての戸籍(除籍、改製原戸籍)謄本

- 被相続人の直系尊属に死亡している方(相続人より下の代の直系尊属に限る(例:相続人が祖母の場合、父母))がいらっしゃる場合、その直系尊属の死亡の記載のある戸籍(除籍、改製原戸籍)謄本

添付書類(兄弟姉妹及びその代襲者(おいめい))

- 被相続人の出生時から死亡時までのすべての戸籍(除籍、改製原戸籍)謄本

- 被相続人の子(及びその代襲者)で死亡している方がいらっしゃる場合、その子(及びその代襲者)の出生時から死亡時までのすべての戸籍(除籍、改製原戸籍)謄本

- 被相続人の直系尊属の死亡の記載のある戸籍(除籍、改製原戸籍)謄本

- 代襲相続人(おい、めい)の場合、被代襲者(本来の相続人)の死亡の記載のある戸籍(除籍、改製原戸籍)謄本

伸長申立ての費用

費用は、800円分の収入印紙と裁判所からの連絡用の切手代です。

切手代は1000円程度ですが、裁判所によって多少異なるので、正確に知りたい場合は、裁判所に確認してください。

5.申述書および目録の作成

基本的には、単純承認するか相続放棄するか結論が出るまで伸長申立てを繰り返すことをお勧めしますが、伸長が認められなかった場合等、積極財産と消極財産のどちらが多いのか判断がつかずに期限が到来する場合は、限定承認の申述を行うことになるため、申述に必要な申述書と目録を用意します。

申述書は先ほど紹介した熟慮期間伸長の申立書と同じものを使用します。

目録は、以下の4つの種類の書式があり、裁判所のホームページからダウンロードして使用してください。

- 当事者目録

- 土地遺産目録

- 建物遺産目録

- 現金,預貯金,株式等遺産目録

6.添付書類(戸籍謄本等)の準備

添付書類については、期間伸長申立てや相続放棄の申述の時に既に提出している書類を改めて提出する必要はありません。

また、必要な添付書類は、申述人が誰かによって異なります。

以下、ケースごとに紹介します。

共通

- 被相続人の出生時から死亡時までのすべての戸籍(除籍、改製原戸籍)謄本

- 被相続人の住民票除票又は戸籍附票

- 申述人全員の戸籍謄本

- 被相続人の子(及びその代襲者)で死亡している方がいらっしゃる場合、その子(及びその代襲者)の出生時から死亡時までのすべての戸籍(除籍、改製原戸籍)謄本

(配偶者と)父母・祖父母等(直系尊属)の場合

被相続人の直系尊属に死亡している方(相続人と同じ代及び下の代の直系尊属に限る(例:相続人祖母の場合、父母と祖父))がいらっしゃる場合、その直系尊属の死亡の記載のある戸籍(除籍、改製原戸籍)謄本

配偶者のみの場合、又は被相続人の(配偶者と)兄弟姉妹及びその代襲者(おいめい)(第三順位相続人)の場合

- 被相続人の父母の出生時から死亡時までのすべての戸籍(除籍、改製原戸籍)謄本

- 被相続人の直系尊属の死亡の記載のある戸籍(除籍、改製原戸籍)謄本

- 被相続人の兄弟姉妹で死亡している方がいらっしゃる場合、その兄弟姉妹の出生時から死亡時までのすべての戸籍(除籍、改製原戸籍)謄本

- 代襲者としてのおいめいで死亡している方がいらっしゃる場合、そのおい又はめいの死亡の記載のある戸籍(除籍、改製原戸籍)謄本

7.限定承認の申述

申述書(申立書)、目録、添付書類が用意出来たら、被相続人の最終住所地を管轄する家庭裁判所に限定承認の申述を行います。

費用は、伸長申立てと同様、800円の収入印紙と切手代(1,000円程度)です。

なお、申述が受理されたら、相続人が複数名いる場合は、相続財産管理人を家庭裁判所が選定することになりますが、申述時に誰々を相続財産管理人に選んでくださいという上申書を併せて提出することもできます。

8.必要に応じて照会への回答や資料の補完

裁判所から照会があることがあるので、その場合は対応します。

相続財産管理人についての上申書を提出していない場合は、相続財産管理人を誰にしますかという照会があることもあります。

9.限定承認受理通知書の受領

限定承認が受理されると通知書が送られてくるので、受領します。

その後の清算手続きは、相続人が限定承認申述人だけの場合は限定承認申述人が、相続人が複数いる場合は家庭裁判所が選任した相続財産管理人が進めることになります。

10.官報公告

限定承認したことと、債権者や受遺者に対して弁済の請求を一定期間内に申出るべきことを官報に公告します。

11.請求申出の催告

連絡先が分かっている相続債権者には、内容証明郵便で直接催告します。

配達証明付きの内容証明郵便を利用するとよいでしょう。

12.必要に応じて鑑定人選任申立て、先買権の行使

この後、債務の弁済に充てるために相続財産の換価手続きを進めますが、その前に、相続人が欲しい相続財産は、相続人が買い受けることができます。

希望する場合は、家庭裁判所に鑑定人の選任を申立てて、鑑定された金額でその相続財産を買い受けることができます。

13.相続財産の換価

相続財産を競売にかけて、お金に換えていきます。

14.相続債権者および受遺者への弁済

換価した相続財産から請求を申し出た相続債権者や受遺者に弁済していきます。

受遺者よりも相続債権者が優先です。

相続財産が足りない場合は、債権者ごとに債権額の割合に応じて案分して弁済します。

15.残余財産があれば遺産分割および相続財産の取得

債権者と受遺者への弁済後、残った財産があれば、相続人が取得します。

相続人が複数いる場合は、遺産分割します。

なお、期間中に請求を申し出なかった債権者や受遺者が、後から請求を申し出てくることがありますが、その場合は、残余財産から弁済しなければなりません。

まとめ

以上、限定承認について説明してきました。限定承認も相続放棄も期限のあることですが、慎重に判断することが必要です。

相続の手続きは実際に自分で始めても途中で分からなくなってしまうこともあります。

専門家には手続きの途中からでも依頼することができます。

相続費用見積ガイドでは、専門家に無料で相続手続きの費用の見積りを取ることができます。是非ご活用ください。

ご希望の地域の専門家を

探す

ご相談される方のお住いの地域、

遠く離れたご実家の近くなど、

ご希望に応じてお選びください。

今すぐ一括見積もりをしたい方はこちら